Délégation d'assurance : maximisez vos économies en choisissant la meilleure option

La délégation d'assurance, c'est un peu comme choisir son propre chemin plutôt que de suivre celui tracé par la banque. En gros, vous avez la liberté de sélectionner une assurance emprunteur qui vous correspond mieux et qui peut alléger vos mensualités. Ce n'est pas seulement une question de coût, mais aussi de personnalisation et de flexibilité. Dans cet article, on va explorer comment cette option peut vous faire économiser gros et comment l'adopter sans se perdre dans les méandres administratifs.

Points Clés

- La délégation d'assurance permet de choisir une assurance externe à celle de la banque, souvent moins chère.

- Les lois comme la Loi Hamon facilitent le changement d'assurance sans frais supplémentaires.

- Personnaliser son assurance selon son profil peut réduire significativement le coût total du prêt.

- Il est possible de changer d'assurance à tout moment grâce à la Loi Lemoine.

- Comparer les offres est essentiel pour maximiser les économies.

Comprendre la délégation d'assurance

Définition et principes de base

La délégation d'assurance est une option qui permet aux emprunteurs de choisir une assurance autre que celle proposée par leur banque lors de la souscription d'un prêt. Cela offre une flexibilité précieuse pour adapter la couverture à ses besoins spécifiques. Au lieu de se contenter de l'assurance groupe souvent standardisée, l'emprunteur a la possibilité de sélectionner une assurance individuelle qui peut s'avérer plus avantageuse en termes de coûts et de garanties.

Les lois encadrant la délégation d'assurance

Plusieurs lois en France encadrent la délégation d'assurance, garantissant ainsi un accès équitable aux offres de prêt. Par exemple, la Loi Lagarde permet depuis 2010 de choisir librement son assurance emprunteur, à condition que celle-ci offre un niveau de garanties équivalent à celui proposé par la banque. D'autres lois, comme la Loi Hamon et la Loi Lemoine, ont renforcé ces droits, facilitant le changement d'assurance à tout moment et sans frais supplémentaires.

Différences entre assurance groupe et délégation

L'assurance groupe est souvent incluse dans le package de prêt proposé par une banque. Elle est généralement moins personnalisée, car elle est conçue pour couvrir un large éventail de profils. En revanche, la délégation d'assurance permet une personnalisation des garanties, ce qui peut être particulièrement bénéfique pour les profils atypiques ou présentant des risques spécifiques. Voici quelques différences clés :

- Personnalisation : L'assurance groupe offre une couverture standard, tandis que la délégation permet d'ajuster les garanties selon vos besoins.

- Coût : La délégation d'assurance peut offrir des tarifs plus compétitifs, surtout pour les jeunes emprunteurs en bonne santé.

- Choix : Avec la délégation, l'emprunteur a la liberté de choisir parmi une variété d'assureurs, contrairement à l'assurance groupe qui est imposée par la banque.

La délégation d'assurance est une opportunité souvent sous-estimée qui peut conduire à des économies substantielles sur le coût total d'un prêt immobilier.

Les avantages de la délégation d'assurance

Réduction des coûts d'assurance

L'un des principaux attraits de la délégation d'assurance est la possibilité de réduire significativement le coût de votre assurance emprunteur. En choisissant une assurance externe à celle proposée par votre banque, vous pouvez réaliser des économies importantes. Les assureurs spécialisés offrent souvent des tarifs plus compétitifs, car ils ne sont pas liés aux marges appliquées par les banques. Ainsi, en comparant les offres, il n'est pas rare de constater une réduction de 30 à 50 % sur le coût total de l'assurance.

Personnalisation des garanties

La délégation d'assurance permet également de personnaliser les garanties en fonction de votre profil et de vos besoins spécifiques. Contrairement aux contrats de groupe souvent standardisés, une assurance individuelle peut être ajustée selon votre âge, votre état de santé, ou votre profession. Cette personnalisation vous assure de ne payer que pour les garanties nécessaires, optimisant ainsi votre couverture tout en évitant les dépenses superflues.

Liberté de choix pour l'emprunteur

Avec la délégation d'assurance, vous bénéficiez d'une liberté de choix accrue. Vous avez la possibilité de sélectionner l'assureur qui vous propose les meilleures conditions, tant en termes de coût que de couverture. Cette liberté vous permet de négocier plus efficacement avec votre banque et de mettre en concurrence les différentes offres du marché. En fin de compte, cela vous donne un pouvoir de décision plus fort et vous assure de bénéficier des meilleures conditions pour votre prêt.

Comment mettre en place une délégation d'assurance

Étapes pour changer d'assurance

Changer d'assurance emprunteur n'est pas aussi compliqué qu'il n'y paraît, mais il faut suivre quelques étapes clés. D'abord, comparez les offres disponibles sur le marché. Cela implique de vérifier que les garanties proposées par la nouvelle assurance soient au moins équivalentes à celles de votre contrat actuel. Ensuite, choisissez l'assurance qui vous convient le mieux, en tenant compte du coût et des garanties. Après avoir fait votre choix, informez votre banque de votre intention de changer d'assurance. Vous devrez envoyer une lettre recommandée avec accusé de réception, incluant les détails de la nouvelle assurance.

Documents nécessaires pour la délégation

Pour effectuer une délégation d'assurance, vous aurez besoin de plusieurs documents. Préparez votre contrat de prêt initial, la Fiche Standardisée d'Information (FSI) fournie par votre banque, et les conditions générales et particulières de votre nouveau contrat d'assurance. Ces documents sont essentiels pour prouver l'équivalence des garanties et faciliter le processus de changement.

Rôle de la banque dans le processus

La banque joue un rôle crucial dans la délégation d'assurance. Elle doit examiner les garanties de votre nouvelle assurance pour s'assurer qu'elles respectent les critères requis. Si tout est en ordre, elle doit accepter le changement sans frais supplémentaires. Toutefois, certaines banques peuvent être réticentes et essayer de vous dissuader. Restez ferme, car la loi vous soutient dans votre droit à la délégation d'assurance.

La délégation d'assurance est un droit qui permet de personnaliser votre couverture et potentiellement de réaliser des économies significatives. Ne laissez pas les obstacles administratifs vous décourager.

Quand opter pour la délégation d'assurance

Moments clés pour changer d'assurance

Il existe des moments stratégiques pour envisager la délégation d'assurance. Avant la signature de l'offre de prêt immobilier, vous avez l'opportunité de choisir une assurance autre que celle proposée par la banque. C'est une période favorable pour comparer les offres et sélectionner celle qui répond le mieux à vos besoins. Après la signature, grâce à la loi Lemoine de 2022, vous pouvez changer d'assurance à tout moment, sans contrainte de délai.

Impact des lois récentes sur le timing

Les récentes évolutions législatives, notamment la loi Lemoine, ont renforcé votre liberté en matière de choix d'assurance. Cette loi vous permet de résilier votre assurance actuelle et d'en souscrire une nouvelle à n'importe quel moment. Cette flexibilité vous offre une grande marge de manœuvre pour adapter votre couverture aux changements dans votre vie ou sur le marché.

Exemples de situations favorables

Voici quelques situations où la délégation d'assurance peut être particulièrement avantageuse :

- Lors d'un événement de vie majeur, comme un mariage ou la naissance d'un enfant, qui peut modifier vos priorités financières.

- En cas de renégociation de votre prêt ou de rachat de crédit, ce qui peut être une occasion de revoir vos conditions d'assurance.

- Si vous trouvez une offre d'assurance plus compétitive qui pourrait réduire significativement le coût global de votre prêt.

En somme, la délégation d'assurance n'est pas seulement une question de coût, mais aussi de souplesse et d'adaptabilité à votre situation personnelle. Profitez des opportunités légales pour optimiser votre assurance et alléger vos charges financières.

Les pièges à éviter lors de la délégation d'assurance

Équivalence des garanties

Lorsqu'on envisage une délégation d'assurance, l'équivalence des garanties est un point crucial. La loi permet aux banques de refuser la délégation si le nouveau contrat ne propose pas des garanties similaires à celles du contrat groupe. Il est donc essentiel de bien comparer les couvertures. Parfois, c'est subtil et difficile à discerner. Consulter un courtier peut être judicieux pour naviguer dans ces complexités.

Frais cachés et coûts supplémentaires

Même si la loi Lemoine interdit les frais de substitution, certaines banques essaient encore de contourner cette règle. Vérifiez les conditions générales pour éviter des frais surprises. Rappelez-vous, les banques ne peuvent pas augmenter votre taux d'emprunt simplement parce que vous changez d'assurance.

Réticences des banques

Les banques peuvent être réticentes à accepter une assurance externe. Elles peuvent compliquer le processus ou demander des justificatifs supplémentaires. Soyez prêt à fournir tous les documents nécessaires pour faire valoir votre droit à la délégation. Cela peut sembler fastidieux, mais la persévérance peut mener à des économies substantielles.

Étude de cas : économies réalisées grâce à la délégation d'assurance

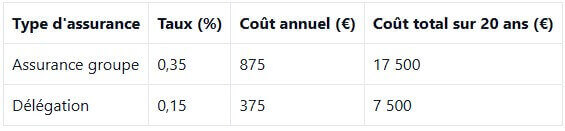

Exemple chiffré d'un emprunteur

Prenons l'exemple d'un emprunteur de 40 ans, non-fumeur, qui souscrit un prêt immobilier de 250 000 € sur 20 ans. Si cet emprunteur choisit l'assurance groupe de sa banque, le taux s'élève à 0,35 % du capital emprunté.

- Coût annuel : 250 000 € × 0,35 % = 875 € par an

- Coût total sur 20 ans : 875 € × 20 ans = 17 500 €

En optant pour une délégation d'assurance avec un assureur externe, il obtient un taux personnalisé de 0,15 %.

- Coût annuel : 250 000 € × 0,15 % = 375 € par an

- Coût total sur 20 ans : 375 € × 20 ans = 7 500 €

Ainsi, l'économie réalisée sur la durée totale du prêt est de 10 000 €.

Comparaison des coûts sur la durée du prêt

Pour mieux visualiser les économies, voici un tableau comparatif :

Analyse des économies potentielles

La délégation d'assurance peut offrir une réduction significative des coûts pour les emprunteurs, surtout ceux ayant un profil à faible risque. Choisir une assurance individuelle permet non seulement de personnaliser les garanties, mais aussi de réduire le coût total du prêt. Cependant, il est important de bien comparer les offres pour maximiser les économies.

L'impact de la délégation d'assurance sur le coût total du prêt

Calcul du Taux Annuel Effectif d'Assurance (TAEA)

Le Taux Annuel Effectif d'Assurance, ou TAEA, est un indicateur clé pour comprendre le coût réel de votre assurance emprunteur. Ce taux inclut non seulement le coût de l'assurance elle-même, mais aussi tous les frais annexes. En optant pour une délégation d'assurance, vous avez souvent accès à des taux plus compétitifs, ce qui peut réduire considérablement le TAEA.

Influence sur le taux d'endettement

La délégation d'assurance peut influencer directement votre taux d'endettement. En diminuant le coût de l'assurance, vos mensualités totales peuvent être réduites, ce qui améliore votre capacité d'emprunt. Cela peut être particulièrement bénéfique si vous êtes proche de la limite d'endettement fixée par votre banque.

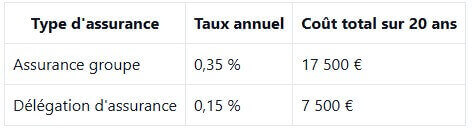

Comparaison avec l'assurance groupe

Quand on compare la délégation d'assurance avec l'assurance groupe fournie par les banques, la différence de coût est souvent notable. Les banques appliquent généralement des marges plus élevées. Par exemple, un emprunteur avec un profil standard peut économiser plusieurs milliers d'euros sur la durée totale de son prêt en choisissant une délégation d'assurance. Voici un tableau illustrant cette différence :

En choisissant une délégation d'assurance, non seulement vous économisez sur le coût total de votre prêt, mais vous bénéficiez également d'une couverture plus adaptée à vos besoins personnels. Cela peut faire toute la différence dans la gestion de vos finances à long terme.

Personnalisation des garanties avec la délégation d'assurance

Adapter les garanties à votre profil

La délégation d'assurance vous permet de modeler vos garanties en fonction de votre situation personnelle. Imaginez choisir des couvertures qui s'adaptent précisément à votre vie, qu'il s'agisse de votre âge, de votre état de santé, ou même de votre profession. C'est comme tailler un costume sur mesure, mais pour votre assurance. Cela signifie que vous ne payez que pour ce qui vous est vraiment utile, ni plus, ni moins.

Critères de personnalisation

Lorsque vous personnalisez votre assurance, plusieurs critères entrent en jeu :

- Âge et santé : Plus vous êtes jeune et en bonne santé, plus vous avez de chances de réduire vos coûts.

- Profession : Certaines professions peuvent bénéficier de garanties spécifiques.

- Habitudes de vie : Fumer ou pratiquer des sports extrêmes peut influencer les conditions de votre contrat.

Avantages pour les profils à risque

Pour ceux qui ont des profils considérés comme "à risque", la délégation d'assurance est une aubaine. Elle offre la possibilité de trouver des offres plus adaptées et souvent plus abordables. Ainsi, même avec des antécédents médicaux ou des métiers à risque, il est possible de bénéficier d'une couverture adéquate sans exploser son budget.

La personnalisation des garanties est une réelle avancée pour les emprunteurs. Elle leur offre une flexibilité et une liberté de choix qui étaient autrefois impensables. Avec la délégation d'assurance, chaque détail compte, et chaque détail peut être ajusté pour mieux correspondre à votre réalité.

La législation autour de la délégation d'assurance

Loi Lagarde et ses implications

La Loi Lagarde, introduite en 2010, a marqué un tournant dans le domaine de l'assurance emprunteur en France. Elle a offert aux emprunteurs le droit de choisir une assurance autre que celle proposée par leur banque, à condition que les garanties soient équivalentes. Cette loi a renforcé la transparence et la compétitivité sur le marché, obligeant les banques à accepter des contrats externes respectant ces conditions. Pour les emprunteurs, cela signifie plus de liberté et souvent des économies significatives.

Loi Hamon et la protection des emprunteurs

La Loi Hamon, mise en place en 2014, a permis aux emprunteurs de changer d'assurance dans les douze mois suivant la signature de leur offre de prêt. Cette flexibilité accrue a été un atout majeur pour ceux qui n'étaient pas satisfaits de leur contrat initial. Grâce à cette loi, il est possible de profiter d'une meilleure offre sans frais supplémentaires, renforçant ainsi la protection des consommateurs et leur pouvoir de négociation.

Loi Lemoine et la flexibilité accrue

La plus récente, la Loi Lemoine, entrée en vigueur en 2022, a encore élargi les possibilités pour les emprunteurs. Elle permet désormais de résilier son contrat d'assurance à tout moment, sans attendre une date anniversaire. Cette mesure vise à simplifier les démarches et à permettre aux emprunteurs de réagir rapidement aux offres plus compétitives. En outre, elle impose aux banques de justifier tout refus de délégation d'assurance, sous peine de sanctions financières.

Ces lois, en favorisant la délégation d'assurance, ont non seulement accru la flexibilité pour les emprunteurs mais ont aussi stimulé la concurrence entre les assureurs, permettant ainsi de maximiser les économies potentielles sur le coût total du prêt.

La mise en concurrence des offres d'assurance

Comment comparer efficacement les offres

Mettre les offres d'assurance en concurrence est une étape cruciale pour optimiser le coût de votre prêt. Comparer les offres ne se limite pas à regarder le tarif mensuel. Il est essentiel d'examiner les garanties proposées, les exclusions, ainsi que les conditions de résiliation. Prenez en compte le TAEA (Taux Annuel Effectif d'Assurance) pour avoir une vision claire du coût global. Une bonne comparaison repose sur l'analyse de plusieurs éléments :

- Les garanties : Assurez-vous que les garanties sont équivalentes à celles exigées par votre banque.

- Les exclusions : Vérifiez les exclusions spécifiques, surtout si vous avez un profil à risque.

- Les frais annexes : Soyez vigilant sur les frais de gestion ou de résiliation.

Utilisation des simulateurs en ligne

Les simulateurs en ligne sont des outils précieux pour évaluer rapidement plusieurs offres d'assurance. Ils permettent de simuler différents scénarios en fonction de votre âge, de votre état de santé et du montant du prêt. En quelques clics, vous obtenez des estimations personnalisées. Cela vous aide à identifier les offres les plus compétitives et à affiner votre choix.

Négociation avec les assureurs

Une fois votre sélection d'offres effectuée, il est temps de négocier. N'hésitez pas à discuter des tarifs et des garanties avec les assureurs. La plupart des compagnies sont ouvertes à la discussion, surtout si vous pouvez présenter des offres concurrentes. Montrez que vous avez fait vos devoirs et que vous connaissez les pratiques du marché. Une bonne négociation peut souvent aboutir à une réduction significative de votre prime d'assurance.

La mise en concurrence des offres d'assurance est non seulement un droit mais aussi un moyen efficace de réaliser des économies substantielles sur le coût total de votre crédit. Assurez-vous de bien comprendre chaque aspect des contrats avant de faire votre choix.

Dans le monde des assurances, il est essentiel de comparer les différentes offres pour faire le meilleur choix. En prenant le temps d'examiner les options disponibles, vous pouvez économiser de l'argent et obtenir une couverture qui répond à vos besoins. N'attendez plus pour découvrir les meilleures offres d'assurance ! Visitez notre site pour en savoir plus et trouver l'assurance qui vous convient le mieux.

Conclusion

En fin de compte, choisir la délégation d'assurance pour votre prêt immobilier peut vraiment faire la différence dans votre budget. C'est un peu comme choisir entre cuisiner à la maison ou manger au restaurant tous les jours. Au début, ça peut sembler compliqué, mais une fois que vous avez compris le processus, les économies sont là. Pensez à comparer les offres, à vérifier les garanties, et surtout, à ne pas vous laisser intimider par les démarches administratives. Avec un peu de patience et de persévérance, vous pourriez bien alléger vos mensualités et investir ces économies ailleurs. Alors, pourquoi ne pas tenter le coup ?

Questions Fréquemment Posées

Qu'est-ce que la délégation d'assurance ?

La délégation d'assurance permet de choisir une assurance emprunteur autre que celle proposée par la banque, souvent plus avantageuse.

Quels sont les avantages de la délégation d'assurance ?

Elle offre des économies sur le coût de l'assurance, la possibilité de personnaliser les garanties, et plus de liberté de choix.

Comment mettre en place une délégation d'assurance ?

Commencez par comparer les offres d'assurance, choisissez celle qui vous convient, et informez votre banque pour valider le changement.

Y a-t-il des frais supplémentaires avec la délégation d'assurance ?

La loi interdit les frais supplémentaires pour changer d'assurance, mais des frais de dossier peuvent s'appliquer avec le nouvel assureur.

Quand est-il judicieux d'opter pour la délégation d'assurance ?

Avant de signer un prêt immobilier ou après, grâce à la loi qui permet de changer d'assurance à tout moment.

Qu'est-ce que l'équivalence des garanties en délégation d'assurance ?

Le nouveau contrat doit offrir des garanties égales ou supérieures à celles de l'assurance initiale de la banque.

Comment la délégation d'assurance influence-t-elle le coût total du prêt ?

Elle peut réduire le coût total du prêt en diminuant le montant des primes d'assurance.

Les banques peuvent-elles refuser une délégation d'assurance ?

Les banques ne peuvent pas refuser si le nouveau contrat respecte l'équivalence des garanties.